新書推薦:

《

武器化的知识:国联、自由秩序和软力量的使用

》

售價:NT$

403.0

《

大马士革:刀锋下的玫瑰(方尖碑)

》

售價:NT$

607.0

《

造脸:整形外科的兴起(医学人文丛书)

》

售價:NT$

398.0

《

理由至上

》

售價:NT$

602.0

《

千秋堂丛书003:南渡之君——宋高宗的踌躇与抉择

》

售價:NT$

449.0

《

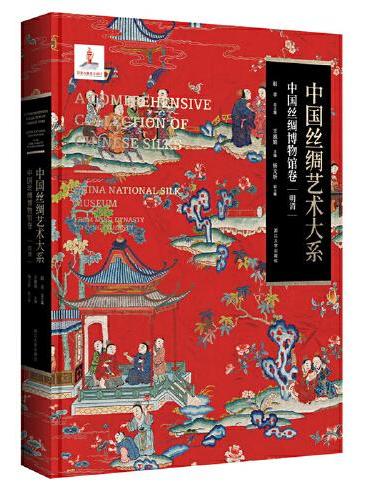

中国丝绸艺术大系·中国丝绸博物馆卷(明清)

》

售價:NT$

4998.0

《

为学习而设计:以任务驱动语文单元整体教学

》

售價:NT$

347.0

《

近三十年新中国史研究前沿问题

》

售價:NT$

500.0

|

| 內容簡介: |

《经济管理类课程教材·税收系列:税法》根据近几年所颁布的最新的税收法律法规,在对税法基本原理进行概述的基础上,从纳税义务人、征税对象、税目税率、纳税环节、纳税期限、纳税地点、减税免税等税法构成要素方面介绍了我国现行税制中的各个税种。与其他同类书相比,《经济管理类课程教材·税收系列:税法》具有以下优点:

1.大量利用案例和例题。文中使用了大量的例题和案例对所讲的税种进行了分析,使读者能够加深理解,便于掌握相关内容。

2.形式灵活,体例新颖。每章开始均通过导入案例,引起读者对本章的情趣,并在讲述相关内容时进行解答;加入了大量的专栏和即兴思考题,使读者能够边学边用。激发、引导学生的学习兴趣和独立思考。

3.注重趣味性与实务性。本教材在案例、例题等的设计选用上重点突出趣味性、实务性,使内容更易理解掌握。同时,为满足广大师生的需求,在各章均附有思考题与练习题。

《经济管理类课程教材·税收系列:税法》既可作为税收和会计专业学生学习税法课程使用,也可供相关从业人员的参考阅读。

|

| 關於作者: |

|

梁俊娇,中央财经大学税务学院教授,博士生导师,现任税务学院副院长。曾主编《纳税会计》、《税收筹划》、《纳税检查》、《财政与税收》、《税法》、《中国税收制度与管理》等多部教材,并在《中国税务》、《税务与经济》、《中国税务报》等杂志发表论文三十多篇。

|

| 目錄:

|

第1章 税法概述

1.1 税法的概念

1.2 税法的构成要素

1.3 我国现行税法体系

1.4 我国税收管理体制

第2章 增值税

2.1 增值税概述

2.2 纳税义务人

2.3 征税对象

2.4 税率

2.5 应纳税额的计算

2.6 出口货物退(免)税

2.7 税收优惠

2.8 征收管理

第3章 消费税

3.1 消费税概述

3.2 纳税义务人

3.3 征税对象

3.4 税率

3.5 应纳税额的计算

3.6 税收优惠与征收管理

第4章 营业税

4.1 营业税概述

4.2 纳税义务人

4.3 征税对象

4.4 税率

4.5 计税依据和应纳税额的计算

4.6 税收优惠与征收管理

第5章 关税

5.1 关税概述

5.2 征税对象及纳税义务人

5.3 税率

5.4 关税完税价格

5.5 应纳税额的计算

5.6 关税减免

5.7 关税的征收管理

第6章 企业所得税

6.1 企业所得税概述

6.2 纳税义务人

6.3 征税对象

6.4 税率

6.5 应纳所得额的计算

6.6 资产的税务处理

6.7 特别纳税调整

6.8 应纳税额的计算

6.9 税收优惠

6.1 0源泉扣缴

6.1 1征收管理

第7章 个人所得税

7.1 个人所得税概述

7.2 纳税义务人

7.3 征税范围

7.4 税率和应纳税所得额的确定

7.5 应纳税额的计算

7.6 税收优惠与征收管理

7.7 境外所得的税额扣除

7.8 征收管理

第8章 土地增值税

8.1 土地增值税概述

8.2 纳税义务人与征税范围

8.3 土地增值税税率

8.4 应税收入与扣除项目的确定

8.5 应纳税额的计算

8.6 税收优惠

8.7 土地增值税的征收管理

第9章 其他税种

9.1 城市维护建设税

9.2 资源税

9.3 城镇土地使用税

9.4 耕地占用税

9.5 房产税

9.6 车船税

9.7 印花税

9.8 车辆购置税

9.9 契税

参考文献

|

|