新書推薦:

《

语言、使用与认知

》

售價:NT$

321.0

《

帝国的叙事话语:国家身份塑造与冷战时期美国外交政策 北京大学人文学科文库

》

售價:NT$

704.0

《

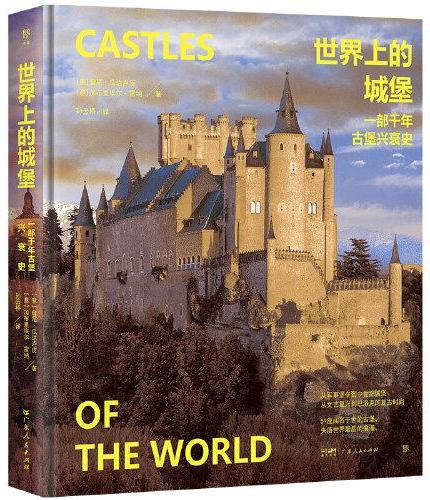

世界上的城堡:一部千年古堡兴衰史(从军事建筑到中世纪城堡,59座经典古堡,高清全彩图文,精装收藏品质)

》

售價:NT$

1214.0

《

缪斯的诞生 现代西方艺术观念生成简史

》

售價:NT$

398.0

《

信念危机:投资者心理与金融脆弱性

》

售價:NT$

347.0

《

喵星语解密手册

》

售價:NT$

403.0

《

新型戏剧编剧技巧初探

》

售價:NT$

383.0

《

一日浮生

》

售價:NT$

367.0

|

| 編輯推薦: |

华章CFA协会投资系列

将专家的观点和建议整合到对重要的财富管理问题的探讨中,也阐述了怎样优先考虑客户的目标而不是投资工具

|

| 內容簡介: |

目前,对投资组合及资产管理感兴趣的专业人士可得到的资源相当丰富,但对于那些管理私人财富的理财师或处理多个客户投资组合的专业人士而言,可得到的资源却不多。本书延续了前一版的风格,在优化客户资产配置方面,继续为金融理财师提供详细且可操作性强的指导意见。

作为特许金融分析师协会投资系列的一部分,本书是为广泛的读者群体设计的。它的读者群里可以有研究生层次的金融专业学生或者投资行业的从业人员,以及介于两者之间的所有人。

本书是由哈罗德·埃文斯基连同斯蒂芬·霍伦和托马斯·罗宾逊修订而成,它与以前的版本相比,专业相关性更强,为您提供了与这个重要学科紧密相关的前沿学科信息。

财富管理方法在金融世界中是独一无二的,它需要制定独特的方案来满足客户的个人需求。《新财富管理》一书将专家的观点和建议整合到对重要的财富管理问题的探讨中,同时,它也通过清晰、详细的案例,阐述了怎样优先考虑客户的目标而不是投资工具。

由于作者们将他们独特的经历和观点带入到了财富管理的研究中,因此本书从中提取了相关的知识、技巧和能力。这些素质都是在今天这个瞬息万变的金融环境中取得成功所必备的。《新财富管理》一书蕴含着专家们的深刻见解与建议,对于任何对私人财富管理感兴趣的人士来说,都是一本必读书。

|

| 關於作者: |

哈罗德·埃文斯基

金融理财师,也是美国著名财富管理公司Evensky&Katz的董事长。他担任美国教师退休基金会研究所顾问委员会主席,同时也是美国律师协会的成员,被《金融理财》、《金融理财专家》、《投资新闻》和《价值》等公认为行业领袖。1999年,他被授予道·琼斯投资组合管理顾问终身成就奖。

斯蒂芬M.霍伦

博士,特许金融分析师,负责管理特许金融分析师协会会员的专业教育以及私人财富管理领域的教育。他同时担任了《CFA文摘》杂志的编委成员和摘录者,并且也是《金融分析师期刊》杂志的特约评论员。霍伦持有金融学博士学位,经常在专业或学术期刊上发表文章,他已有数本著作。在加入特许金融分析师协会之前,霍伦曾在盛文德大学担任金融学教授,也在Alesco顾问公司担任负责人。

托马斯R.罗宾逊

特许金融分析师,理财规划师,是特许金融分析师协会教育科的常务董事,他带领和培养了一个团队,这个团队主要负责为考生、会员和其他投资专业人士,包括CFA项目、CIPM项目的相关人士以及终身学习者,创作并递送教育内容和测试。

|

| 目錄:

|

推荐序

前 言

第1章 财富管理流程1

1.1 客户关系2

1.2 客户定位2

1.2.1 客户目标3

1.2.2 风险容忍度3

1.2.3 行为偏好4

1.2.4 客户约束条件4

1.2.5 生命周期资产负债表4

1.2.6 税负6

1.2.7 市场预期7

1.3 财富管理投资策略7

1.4 投资组合的执行、监督和市场审查8

1.5 结束语9

参考文献9

第2章 受托人责任及专业标准10

2.1 受托人责任10

2.1.1 早期历史10

2.1.2 近期历史14

2.1.3 国际因素15

2.2 专业标准15

2.2.1 CFA协会16

2.2.2 注册金融理财师证书18

2.3 提供财富管理服务19

2.3.1 遵循投资组合管理流程且考虑客户的独特性19

2.3.2 撰写投资策略书20

2.3.3 为实现总收益设计策略20

2.3.4 风险管理20

2.3.5 可分散风险最小化21

2.3.6 确定客户的风险容忍度21

2.3.7 跨弱相关资产类别的分散化投资21

2.3.8 形成适当的资产配置和采用组合投资工具22

2.3.9 变卖不恰当的投资22

2.3.10 适当委托23

2.3.11 考虑积极管理和消极管理的不同使用23

2.3.12 公益信托23

2.3.13 充分合理的依据24

2.3.14 业务管理流程24

2.3.15 明确自身法律责任24

2.4 结束语24

参考文献25

第3章 客户的目标和约束条件26

3.1 设定目标26

3.1.1 隐含目标26

3.1.2 非投资(短期)目标27

3.1.3 中期目标27

3.1.4 终生(退休)目标27

3.1.5 财富转移目标31

3.1.6 目标优先31

3.2 风险目标33

3.3 约束条件34

3.3.1 时间范围34

3.3.2 流动性35

3.3.3 收入组合:股利和利息的神话37

3.4 埃文斯基和卡茨的现金流策略39

投资策略成功吗41

3.5 结束语42

参考文献42

第4章 风险的含义是多重的43

4.1 风险容忍度44

4.1.1 风险容忍度与风险承受力44

4.1.2 风险容忍度和风险行为44

4.1.3 风险的其他表现形式45

4.2 行为金融学和行为心理学的相关问题46

4.3 启发式方法和偏差46

4.3.1 代表性47

4.3.2 可得性50

4.3.3 过度自信50

4.3.4 恐慌51

4.3.5 有感染力的热情51

4.3.6 证实性偏差52

4.3.7 后悔、骄傲与羞愧52

4.3.8 预期后悔52

4.4 心算52

4.4.1 加法和减法53

4.4.2 估算53

4.4.3 复式账户54

4.4.4 小样本与大样本54

4.4.5 相对与绝对54

4.4.6 相对与相对55

4.5 框架55

4.5.1 季度报告55

4.5.2 损失厌恶与风险厌恶56

4.6 结束语57

参考文献57

第5章 信息收集与分析58

5.1 风险承受能力的衡量58

5.1.1 风险与不确定性59

5.1.2 意愿与能力59

5.1.3 风险分析问题频谱60

5.1.4 风险评估框架:一个实际的例子61

5.2 资金需求的衡量72

5.2.1 假定72

5.2.2 死亡年龄73

5.2.3 数据收集指导73

5.2.4 资金需求分析软件74

5.2.5 客户不切实际的预期74

5.2.6 数据收集——逐步实现75

5.2.7 分析77

5.2.8 资金需求分析的注意事项——可持续的取款比例77

5.3 结束语78

参考文献78

第6章 客户教育80

6.1 小型教育项目80

6.2 投资过程80

6.3 资产配置82

6.4 现代投资组合理论86

6.5 投资风险88

6.6 结束语93

参考文献93

第7章 投资中的数学94

7.1 收益度量指标94

7.1.1 复利95

7.1.2 几何平均收益率与算术平均收益率95

7.1.3 方差流失96

7.2 风险衡量指标97

7.2.1 方差98

7.2.2 标准差98

7.2.3 几何平均收益回顾99

7.2.4 半方差100

7.3 协方差和相关系数101

7.3.1 协方差101

7.3.2 相关系数102

7.3.3 R2(可决系数)103

7.3.4 回归103

7.3.5 R2的应用104

7.4 高阶距105

7.4.1 偏度105

7.4.2 峰度106

7.4.3 黑色星期一与黑天鹅事件107

7.4.4 资产类别投资策略数据108

7.5 绩效指标:风险和收益相结合109

7.5.1 夏普比率109

7.5.2 信息比率110

7.5.3 特雷诺指数111

7.5.4 阿尔法:詹森的差额收益指标111

7.5.5 索提诺比率111

7.6 固定收益风险衡量112

7.6.1 久期112

7.6.2 债券凸性113

7.6.3 到期收益率与已实现的复利收益率114

7.7 结束语114

参考文献114

第8章 投资理论115

8.1 早期历史116

8.2 基本面分析家——本杰明·格雷厄姆与戴维·多德117

8.3 现代投资组合理论118

8.3.1 协方差119

8.3.2 风险与收益以及现代投资理论120

8.3.3 现代投资组合理论假设121

8.3.4 E-V公理121

8.4 资本市场理论123

8.4.1 资本资产定价模型假设124

8.4.2 资本资产定价模型124

8.4.3 证券市场线125

8.4.4 CAPM的内涵126

8.4.5 最后的思考127

8.5 其他资产定价模型127

8.5.1 套利定价理论127

8.5.2 对资产定价模型的最后思考128

8.6 随机游走128

8.7 有效市场假说129

关于有效市场假说的一些思考130

8.8 资产配置130

8.9 时间分散化策略131

8.9.1 资产配置与时间分散化策略133

8.9.2 时间分散化策略——一个警告134

8.10 混沌理论134

8.10.1 混沌状态和资本市场135

8.10.2 混沌的世界136

8.10.3 资本市场中混沌理论的内涵137

8.11 结束语138

参考文献138

第9章 资产配置139

9.1 为什么烦恼——投资组合业绩表现的决定性因素139

9.2 资产配置决策的价值141

9.3 管理资产配置的重要性——在过去的十年里142

9.4 资产配置政策的其他选择143

9.4.1 如果所有的策略都是错的会怎么样144

9.4.2 概念运用时的混乱144

9.5 资产配置实施策略145

9.5.1 投资组合模型145

9.5.2 直觉判断146

9.5.3 多情景分析147

9.5.4 数学优化148

9.6 结束语148

参考文献149

第10章 优化150

10.1 选择优化程序的输入因素151

10.1.1 投资期151

10.1.2 收益率的引入152

10.1.3 标准差158

10.1.4 其他问题159

10.1.5 相关系数160

10.1.6 警告161

10.2 资产类别限制161

10.2.1 哈罗德对传统优化机制的约束推荐164

10.2.2 哈罗德对覆盖最优化约束的建议166

10.3 敏感性分析168

10.4 选择一个有效资产组合168

风险容忍度对最优资产组合的影响170

10.5 再调整173

10.5.1 买入并持有173

10.5.2 系统化的再平衡173

10.5.3 调查研究174

10.5.4 调整资产组合的艺术175

10.5.5 以客户为导向调整资产组合176

10.5.6 资产分配策略176

10.6 下行风险177

span style="font-family:宋体

|

| 內容試閱:

|

由哈罗德·埃文斯基撰写的《新财富管理》是《财富管理》一书的新版本。两个版本相隔14年,新版不仅仅是对旧版的一次更新,更是一次全方位的改进。两位合著者,斯蒂芬·霍伦和托马斯·罗宾逊也加入到这个创作队伍中,他们都是颇具实力的成功作者。现在这一版本建立在前一版坚实的基础上,同时对前一版本做了许多改进并增加了一些反思案例。

CFA协会已经参与到金融系列出版物的改革中。《新财富管理》是CFA协会投资系列书籍的一部分。大多数读者可能很熟悉斯蒂芬·霍伦先生,因为他一直是这一系列教育和私人财富管理的管理者。他是一位大学教授、作家,同时也是CFA协会出版物《私人财富:实践中的财富管理》的主编。他教给我们广博的知识,并指导我们应用这些知识。托马斯·罗宾逊先生是CFA协会教育部门的常务董事。他经常在会计和金融理财领域发表文章,同时也是一位学识渊博的大学教授。在与这本书紧密相关的领域中,他拥有丰富的咨询经验。CFA协会非常幸运地邀请到精通金融实践中将遇到的各种问题的专家作为本书的撰稿人。

声望卓著的哈罗德·埃文斯基先生联手CFA协会打造出这本好书。这些作者不仅是出色的解说员,更是走在财富管理领域的前沿。在这本书中,他们收录了最新的学科前沿,与此同时,他们也努力让这本书更具实用性。理财师不仅需要了解最新的技术,也要懂得怎样与他们的客户交流。

当然,我对一些我参与的部分略有偏爱。第1版采用了整体的投资方法,这种方法考虑到每一个客户的特殊情况,并且根据客户需求进行资产配置。但是在新版中,我们采用生命周期理论来为每位客户确定合适的资产配置方案。这种方法利用建立在人力资本理论基础上的“生命资产负债表”,把净雇用资本和金融资产视为两种既相互独立又彼此联系的资源,用来满足一生的退休和其他资金支出需求。

如今,生命周期理论更加完善,我们可以从一些易得又有价值的数据入手来进行分析,包括家庭收入、金融资产、年龄、现金流量需求、退休规划等。随着调查的进行,客户的职业属性、风险承受能力的问卷调查以及资本市场假定等信息会对这些数据加以补充。生命周期方法的理论框架在第一个版本出版的时候仅是勉强可用。但现在,我们可以采用一种真正的全方位投资方法,它不仅仅考虑到资本市场的规律,也将客户的具体情况和具体需求以及客户独特的个性特征纳入考虑范畴。

在两个版本间隔的时间内,资产配置决策的重要性已被进一步证实。我们再也不能认为资产配置政策仅仅解释了90%多一点儿的投资表现。现在我们知道资产配置策略往往可以完全解释典型的收益水平,因为大多数积极的管理实际上都不会增添任何阿尔法。显然,这一点在平均意义上尤其正确,因为总的来说,任何资产管理都只能获得平均的收益率。

不同资金管理者可能带来不同的收益,这种不同也仅能由资金管理者所采取的不同资产配置策略来部分加以解释。粗略地看,不同资金管理者收益水平的不同大约有50%来自资产配置策略的区别,然而,剩下一半的区别则由资产配置时机、证券选择以及从中产生的费用来解释。

甚至收益水平的时间变动也分为三个部分:参与市场的整体动态(而不是仅仅持有现金),每一个资产组合管理者的资产配置策略与整体市场以及同级群体的区别,还有由积极的资产管理中每个资产组合管理者时机选择、证券选择和费用水平引起的差异。正是前两个部分解释了一个典型资产组合90%的收益时间变动。但是资产组合收益波动的主要部分来自市场行情的变化,而大多数基金都参与到整体市场中。我们中的大多数人在2009年的牛市中业绩都很好,在2008年的熊市时业绩却一塌糊涂。

我虽然只提到了本书观点的极少部分,但是我希望,这些内容已经引起你极大的兴趣,想去阅读本书里所有的观点。本书内容包括风险和税务的讨论,以及一些补充话题,如目标设定、客户教育以及资产管理者的选择。哈罗德·埃文斯基、斯蒂芬·霍伦和托马斯·罗宾逊为理财师的工作提供了极大的帮助。

罗杰·伊博森

斑马资产管理主席兼首席信息官

耶鲁管理学院 教授

|

|