新書推薦:

《

图式疗法的刻意练习

》

售價:NT$

408.0

《

人间游戏:人际关系心理学(500万册畅销书《蛤蟆先生》理论原典,帮你读懂人际关系中那些心照不宣的“潜规则”)

》

售價:NT$

203.0

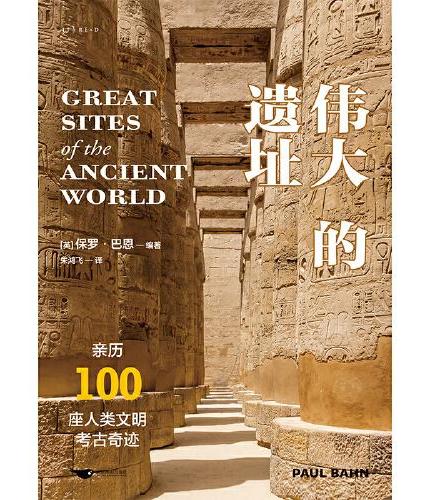

《

伟大的遗址(亲历100座人类文明考古奇迹)

》

售價:NT$

959.0

《

秦汉国家的思想、信仰与皇权政治

》

售價:NT$

1000.0

《

反卷社会:打破优绩主义神话(一本直面焦虑与困境的生活哲学书!)

》

售價:NT$

388.0

《

偶然事件(命运总是欺软怕硬,你不认命就会赢!)

》

售價:NT$

255.0

《

余下只有噪音:聆听20世纪(2025)

》

售價:NT$

959.0

《

如何将知识转化为行动

》

售價:NT$

356.0

|

| 編輯推薦: |

企业所得税法颁布实施至今已经有几个年头,新企业所得税法下的汇算清缴也实施了若干年,这期间,企业所得税汇算清缴的相关文件推陈出新,日臻完善;所得税配套的税收政策不断推出。如何快速掌握和消化政策,做好一年一度的汇算清缴工作是财务工作者的现实需要。关于企业所得税核算过程中的诸多问题,由于实际业务千变万化,国家税务总局给出了原则性规范,各地税务局具体操作时如何适用,包括汇算清缴过程中,税务师何时介入,汇算清缴如何零风险地顺利完成等等,让企业财务工作者头疼不已。

针对这种情况,我们对症下药,组织专家编写了《企业所得税汇算清缴操作指南》,帮助广大财务工作者系统掌握*文件的内涵,提高企业所得税汇算清缴的操作水平,规避所得税汇算清缴的风险。

|

| 內容簡介: |

本书主要分九章:

第 一 章,围绕企业所得税汇算清缴,主要讲解现行税制下,两种不同纳税人的汇算清缴新操作办法和要求,系统简明地介绍汇算清缴的全过程,以及纳税人和税务机关各自的工作要求。

第二章至第六章,从汇算清缴的角度出发,系统介绍收入、成本、费用等税前扣除项目,税收优惠政策和如何办理优惠,确定应税所得额并计算税额;考虑报表的填报需要,设置专门章节分析比较税会差异。

第七章至第八章,主要是考虑政策的完整性和前瞻性,针对一些特殊政策进行了讲解陈述,诸如房地产开发经营、企业重组并购、反避税调整等,以适应不同企业的特殊需要。

第九章,经过前述所得税汇算过程讲解,相继确定了各个税收要素后,进一步讲解如何进行所得税申报表填报工作及注意事项。

|

| 關於作者: |

中华会计网校(www.chinaacc.com)是北京东大正保科技有限公司旗下的大型会计远程教育基地,是联合国教科文组织技术与职业教育培训试点项目。网校凭借雄厚的师资力量、领先的课件技术、严谨的教学作风、灵活多样的学习方式、良好的教学效果,为我国财政系统培养了数百万名优秀的专业人才。网校经过十数年的研究探索与发展,形成考试培训、继续教育、实务操作、就业推荐,一体化服务,受到学员的一致好评!被广大会计人员亲切地誉为会计人的网上家园!

著名调查机构赛迪信息CCID2016年调查报告显示:中华会计网校的市场占有率高达74.81%,营收水平在同行业中名列前茅,招生规模遥遥领先!

|

| 目錄:

|

第一章 企业所得税汇算清缴 1

第一节 汇算清缴概述 2

第二节 居民企业纳税人的汇算清缴办法 3

第三节 非居民企业纳税人的汇算清缴办法 7

第二章 应纳所得税额的计算 12

第一节 企业所得税收入的确认 13

第二节 税前扣除的项目 25

第三节 税前扣除的合法凭证 44

第四节 应纳税所得额的确定和税额的计算 58

第三章 资产的税务处理 80

第一节 资产的税务处理概述 81

第二节 固定资产的税务处理 82

第三节 无形资产税务处理 84

第四节 存货和其他资产税务处理 87

第四章 资产损失的税前扣除 92

第一节 资产损失的税前扣除政策 93

第二节 资产损失税前扣除管理 96

第五章 税法与会计的差异分析 107

第一节 税法与会计差异概述 108

第二节 企业所得税法与会计准则的重要差异分析 110

第六章 税收优惠 125

第一节 税收优惠政策 126

第二节 税收减免管理办法 148

第七章 其他特殊业务的所得税处理 153

第一节 房地产开发经营业务所得税处理 154

第二节 企业重组业务的所得税处理 164

第八章 特别纳税调整 172

第一节 关联业务往来及调整 173

第二节 转让定价及其调整 183

第三节 资本弱化及其调整 189

第四节 特别纳税调整管理 193

第九章 企业所得税申报表的填写 199

第一节 企业所得税纳税申报表概述 200

第二节 企业所得税纳税申报表的填写方法 202

第三节 企业所得税纳税申报表填写案例 302

|

| 內容試閱:

|

企业所得税法颁布实施至今已经有几个年头,新企业所得税法下的汇算清缴也实施了若干年,这期间,企业所得税汇算清缴的相关文件推陈出新,日臻完善;所得税配套的税收政策不断推出。如何快速掌握和消化最新政策,做好一年一度的汇算清缴工作是财务工作者的现实需要。关于企业所得税核算过程中的诸多问题,由于实际业务千变万化,国家税务总局给出了原则性规范,各地税务局具体操作时如何适用,包括汇算清缴过程中,税务师何时介入,汇算清缴如何零风险地顺利完成等等,让企业财务工作者头疼不已。

针对这种情况,我们对症下药,组织专家编写了《企业所得税汇算清缴操作指南》,帮助广大财务工作者系统掌握最新文件的内涵,提高企业所得税汇算清缴的操作水平,规避所得税汇算清缴的风险。

本书主要分九章:

第一章,围绕企业所得税汇算清缴,主要讲解现行税制下,两种不同纳税人的汇算清缴最新操作办法和要求,系统简明地介绍汇算清缴的全过程,以及纳税人和税务机关各自的工作要求。

第二章至第六章,从汇算清缴的角度出发,系统介绍收入、成本、费用等税前扣除项目,税收优惠政策和如何办理优惠,最终确定应税所得额并计算税额;考虑报表的填报需要,设置专门章节分析比较税会差异。

第七章至第八章,主要是考虑政策的完整性和前瞻性,针对一些特殊政策进行了讲解陈述,诸如房地产开发经营、企业重组并购、反避税调整等,以适应不同企业的特殊需要。

第九章,经过前述所得税汇算过程讲解,相继确定了各个税收要素后,进一步讲解如何进行所得税申报表填报工作及注意事项。

上述各章内容构成了完整的企业所得税汇算清缴全过程,在操作指引中,结合实务解惑、经典案例、行业快讯、相关阅读等小栏目,让大家从不同角度理解最新企业所得税政策及汇算清缴的处理过程。

该书是广大财会人员、财务经理以及参与汇算清缴工作的税务师事务所人员的必备读本,也可以作为财政、税收、会计专业人员的培训参考书。虽然力求完美,但由于编者水平有限,书中难免有纰漏之处,恳请广大读者批评指正,并提出宝贵意见和建议。

本书编写委员会

|

|