新書推薦:

《

背影渐远犹低徊:清北民国大先生

》

售價:NT$

449.0

《

恨、空虚与希望:人格障碍的移情焦点治疗

》

售價:NT$

407.0

《

我为何而活:罗素自传

》

售價:NT$

398.0

《

我很可爱,绝对可爱

》

售價:NT$

500.0

《

溺爱之罪

》

售價:NT$

255.0

《

走出无力感 : 解锁生命力量的成长密码(跟随心理咨询师找回积极能量!)

》

售價:NT$

305.0

《

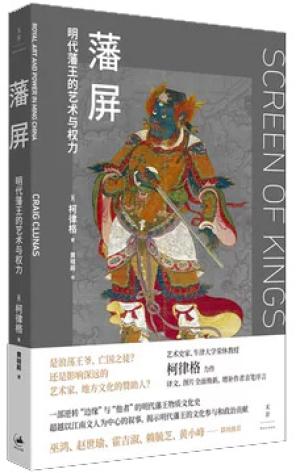

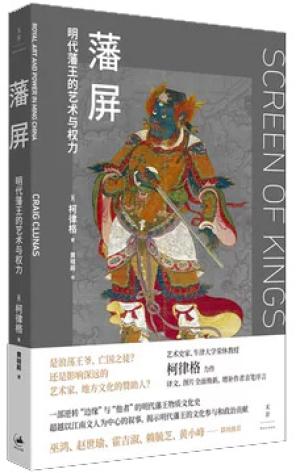

藩屏:明代藩王的艺术与权力(柯律格代表作,一部逆转“边缘”与“他者”的明代藩王物质文化史,填补研究空白)

》

售價:NT$

551.0

《

《史记》纵横新说

》

售價:NT$

305.0

|

| 編輯推薦: |

☆ 量化价值投资策略DIYI书和该领域的必读书。

☆ 这是一个神奇而又神秘的高级投资方式,让你克服非理性行为模式,实现资产配置*化,获得可持续的未来收益。

☆ 本书配套提供了一个可靠的优质资源,一个提供月度更新查阅工具的网站,方便读者使用本书提供的模型查找股票,另外,还提供了模型回测工具。

☆ 投资者将了解量化投资的步骤清单,包括投资过程的四大关键要素。

没有真正的专业技术和信息处理能力,未来收益可持续的*可能就是凭借运气。格雷厄姆发现,在投资这件事上,人类的行为是非理性的。尽管投资工具不断创新,人类依旧一直受到固有的认知偏差的困扰。也许,我们不能克服这些内在的行为弱点,但我们可以利用投资过程来减少这些弱点。量化手段就是避免人类受非理性行为影响的解药。功能强大的计算机可以让我们用来推理的大脑免于认知偏差,它不但使我们自身免于行为错误,也使我们能够发现别人的行为错误。本书提供的策略可以帮助投资者拥有更大的投资稳定性和更好的投资表现。

|

| 內容簡介: |

《量化价值投资》为投资者提供了一种更优的方法:在回避选股行为偏差的同时获得价值投资的好处。这种方法比纯粹的价值投资或量化投资更有优势。

传奇式投资巨匠沃伦巴菲特和爱德华索普代表了投资领域两种截然不同的手法:一个是价值投资,一个是量化投资。虽然巴菲特和索普持有不同的投资理念,但他们一致认为市场是可以被打败的。本书作者吸取价值投资和量化投资的精髓,创造了一套体系完整、帮你跑赢市场的独特选股策略。

为了揭开这一独创方法的神秘面纱,格雷和卡莱尔总结出了量化投资的步骤清单,包括投资过程的四大关键要素:

如何避免可能出现永久性资本损失的股票:学会识别财务报表的操纵行为、欺诈行为和财务危机;

如何发现质量最好的股票:学会发现过硬的经济专利权和雄厚的财力。格雷和卡莱尔看重资本和资产的长期回报、自由现金流和各种有利于盈利和财务实力的相关要素;

如何发现价值被高度低估的股票:比起自由现金流,我们能否通过市盈率更好地发现价值低估的股票?格雷和卡莱尔对50多个价值评估比率的历史数据进行了检验,包括一些不常见的比率、跨年平均指数和两项的综合指数; 《量化价值投资》为投资者提供了一种更优的方法:在回避选股行为偏差的同时获得价值投资的好处。这种方法比纯粹的价值投资或量化投资更有优势。

传奇式投资巨匠沃伦巴菲特和爱德华索普代表了投资领域两种截然不同的手法:一个是价值投资,一个是量化投资。虽然巴菲特和索普持有不同的投资理念,但他们一致认为市场是可以被打败的。本书作者吸取价值投资和量化投资的精髓,创造了一套体系完整、帮你跑赢市场的独特选股策略。

为了揭开这一独创方法的神秘面纱,格雷和卡莱尔总结出了量化投资的步骤清单,包括投资过程的四大关键要素:

如何避免可能出现永久性资本损失的股票:学会识别财务报表的操纵行为、欺诈行为和财务危机;

如何发现质量最好的股票:学会发现过硬的经济专利权和雄厚的财力。格雷和卡莱尔看重资本和资产的长期回报、自由现金流和各种有利于盈利和财务实力的相关要素;

如何发现价值被高度低估的股票:比起自由现金流,我们能否通过市盈率更好地发现价值低估的股票?格雷和卡莱尔对50多个价值评估比率的历史数据进行了检验,包括一些不常见的比率、跨年平均指数和两项的综合指数;

如何找到由聪明资金发出的五种信号:本书向读者呈现了由内幕人、卖空者、维权股东和机构投资经理所传递的信号。

在详细介绍量化投资过程之后,格雷和卡莱尔对量化投资模型进行了历史的检验。他们的结论出乎意料,不是仅靠直觉就能获得的。

本书配套提供了一个可靠的优质资源,一个提供月度更新查阅工具的网站,方便读者使用本书提供的模型查找股票,此外,还提供了一个*回测工具,*后,还附有一个追踪量化价值投资*进展的博客。

如果您想在当今复杂的市场中充分利用资源和工具,那么本书*是不二之选。

|

| 關於作者: |

卫斯理R格雷

实证金融有限责任公司和腾键分析师有限责任公司的创始人和执行董事之一,他的公司致力于对大众进行量化投资技术的教育和交流。另外,格雷还在德雷塞尔大学勒博商学院担任金融助理教授,研究领域是价值投资和行为金融。格雷教授讲授研究生投资管理课程和对冲基金策略及操作的讨论课程。他有14年以上的股票交易职业生涯和领导经历,包括创建系统性交易系统、特殊情景交易系统等。

格雷拥有沃顿商学院经济学学士学位,芝加哥大学布斯商学院工商管理硕士和金融博士学位。

托比亚斯E. 卡莱尔

埃克姆投资管理有限责任公司的创始人兼执行董事,埃克姆有限合伙基金的组合投资经理。知名网站Greenbackd.com的发起人。卫斯理R格雷

实证金融有限责任公司和腾键分析师有限责任公司的创始人和执行董事之一,他的公司致力于对大众进行量化投资技术的教育和交流。另外,格雷还在德雷塞尔大学勒博商学院担任金融助理教授,研究领域是价值投资和行为金融。格雷教授讲授研究生投资管理课程和对冲基金策略及操作的讨论课程。他有14年以上的股票交易职业生涯和领导经历,包括创建系统性交易系统、特殊情景交易系统等。

格雷拥有沃顿商学院经济学学士学位,芝加哥大学布斯商学院工商管理硕士和金融博士学位。

托比亚斯E. 卡莱尔

埃克姆投资管理有限责任公司的创始人兼执行董事,埃克姆有限合伙基金的组合投资经理。知名网站Greenbackd.com的发起人。

托比亚斯在公司评估、组合管理、投资研究、上市公司治理以及公司税务方面都有广泛的工作经验。早在2010年创立埃克姆投资公司之前,他曾担任一家积极型对冲基金的分析师,同时是一家在澳大利亚股票交易所上市的公司的首席咨询顾问以及一位公司咨询方面的律师。作为兼并收购的专业律师,他为多个行业的兼并收购提供咨询,交易价值从5000万美元到25亿美元不等。他还著有《反直觉投资:用价值投资理念在股市掘金》和《集中投资:巴菲特和查理芒格推崇的投资策略》。

译者简介:

肖凤娟

中央财经大学金融学院副教授,经济学博士。译著有《量价分析》《利弗莫尔的股票交易方法》《集中投资》等。

|

| 目錄:

|

序

致谢

第一部分 量化价值投资的基础

第一章 愚蠢投资者的悖论

价值投资策略可以打败市场

量化投资如何防止行为错误

量化价值投资的力量

第二章 优化量化价值投资策略的蓝图

格林布拉特的神奇公式

学术角度:提升质量与价格

策略的执行:错误的投资者行为

第二部分 安全边际如何运用人工智能算法避免资本的永久性损失

第三章 被欺骗!避开收益造假者和欺诈者

应计项目和盈余操纵手段

利用PROBM模型进行预测

第四章 财务困境风险计量:如何避免股市中的病人

破产预测简史

提升破产预测能力

如何度量财务困境风险

清理股票集合

第三部分 公司质量如何发现优质公司

第五章 经济特许权优秀品质的典范

主席的秘诀

如何鉴别经济特许权

第六章 财务实力:坚实的基本面

皮托尔斯基分值(皮氏F分值)

改进的财务实力分值(FS分值)

皮托尔斯基的F分值和我们的FS分值的应用比较

案例研究:路博润公司

第四部分 寻找低价股票的诀窍

第七章 价格比率:一场赛马

马赛中的赛马

比赛规则

比赛开始

任何时候都能使用的价格比率

最终的赢家

第八章 其他价格度量方法标准化收益率与复合比率

标准化收益率

复合价格比率:总体优于部分之和吗

第五部分 佐证信号

第九章 蓝色马蹄爱上阿纳科特斯蒂尔:跟随聪明资金的信号

股票回购、发行和公告

跟随内幕交易击败市场

主动主义与克隆

做空资金是聪明的资金

第六部分 模型的构建与检验

第十章 孟加拉国的黄油产量预测标普500 (S&P500)指数收盘价

可持续的阿尔法:用于评估历史表现的框架

严格检验大构想

投资标的参数

第十一章 神奇公式的缺陷

热门组合总是坏赌注

改进量化价值投资策略的结构

最终的量化价值投资清单

第十二章 用量化价值投资策略战胜市场

风险与回报

稳健性

在黑箱上开一个孔

人类VS机器

用量化价值投资策略战胜市场

附录:分析图例

关于公司网站

|

| 內容試閱:

|

本书最主要的内容是关于价值投资通过对公司基本财务报表分析评估公司价值,通过购买公司股票而获得公司的部分所有权。本杰明格雷厄姆(Benjamin Graham)于75年前创立了价值投资的理念。今天,这些理念被广泛用于投资行业并被学术界普遍接受。作为一种投资哲学,这些思想的成功,大多因格雷厄姆最著名的学生沃伦巴菲特的投资表现而成就,而沃伦巴菲特的致股东信鼓舞了众多投资者的跟随。尽管这些思想哲学被广泛运用,同时还伴随着计算能力呈指数型增长,以及无所不在的财务数据,价值投资的奇迹依然发生。这似乎不符合逻辑。有效市场为何还会给人免费午餐?最好的答案是,价值投资的奇迹之所以依旧发生,与格雷厄姆所发现的原因相同,那就是人类的行为是非理性的。尽管投资工具不断创新,人类依旧是人类,自远古以来,人类一直受到固有的认知偏差的困扰。也许,我们不能克服这些内在的行为弱点,但我们可以利用投资过程来减少这些弱点。我们能够使用的方法正是本书的第二个主题:量化投资。

虽然量化一词可能使我们想到神奇变化的复杂方程,而功能强 大的计算机使得这些方程更加令人捉摸不透,但是,对这一术语的最好理解是,它是行为错误的解药。面对未知,我们用来推理的大脑非常不完美,而我们却全然意识不到这种不完美,因为这种不完美本身让我们看不到我们的过失。我们很自信地处于不完美境地。我们需要某种手段使我们免于认知偏差,量化正是这一手段。它不但使我们自身免于行为错误,也使我们能够发现别人的行为错误。为了实现这一目的,我们所需要的模型不一定特别复杂。实际上,事件本身的分量就表明,即使是简单的统计模型,也要好过最好的专家。正是因为我们不完美认知的基本属性,那些简单的统计模型才会不断超越最好的专家,即便这些专家拥有模型的结果。这一点对于价值投资者是这样,对于任何其他领域的专家也是这样。

本书针对的是价值投资者。将激进策略的投资结果与具有类似结果的消极策略相比,会让人觉得羞耻和抓狂。为何如此激进的努力会白费力气?(这里,我们委婉地使用白费力气一词,更为真实的表述可以用摧毁价值。)可能的解释是,激进的投资经理无意地却是系统性地将认知偏差带进投资组合,这些偏差导致投资失败。然而,我们并不是命中注定会这样。有一些量化方法能够帮助我们有更好的投资表现,这些方法对于每位价值投资者来说都不陌生:加大安全边际、识别高质量的特许经营、发掘最廉价的股票。通过梳理这些方面的研究,并用我们自己的方式进行检验,我们总结出这些研究中最好的观点,进而综合为全面的量化价值投资策略。这些策略并不是被动的指数跟踪策略,而是系统性的激进价值投资策略。

|

|